中德对比:德国化工行业更为成熟。中国在逐步完善

1.1 规模和研发对比:中国化工市场规模世界第一,研发力度仍需加强

2017 年,中国的化工市场规模为全球第一,收入达 12930 亿欧元,全球份额达 40%,其次是美国(4660 亿欧元),第三是德国(1550 亿欧元)。德国是欧洲化学工业的领导者,其在欧洲化工市场总销售额中占 29%,位居第一。

2017 年化工行业占德国制造业总收入的 10%左右,是仅次于汽车、机械和工程行 业的第三大工业部门。德国是世界化学工业的先锋,化工生产基地的生产力、创 新和资源效率等优势显著。德国化工细分市场中,石油化工产品占比最大(34%), 另外依次是:精细与特种化工品(29%)、高分子材料(21%)、洗涤剂和护理产品 (9%)、无机基础化学品(7%)。

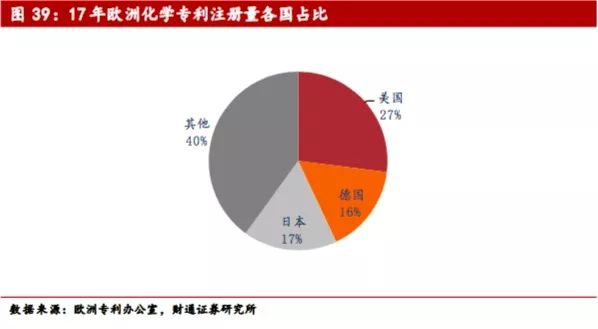

德国专利数量名列前茅 。欧洲化学专利注册数量排名中,德国(16%)是排在美 国(27%)之后的第二名。德国作 为领先的创新中心,其生 产设施目标在于采用 最新技术以保持高生产率。

中国化工研发投入 仍需加强,打破国外技术垄 断是未来发展关键。中国相比于日 本、欧盟、美国等国家,研发投入总额高,但研发投入收入占比相对较低。2017 年中国研发投入收入占比为1%,而欧美日韩四国研发占比为别为1.8%、2.0%、4.0%、1.6%。

1.2 园区对比:德国园区一体化优势显著,中国园区在逐步完善

1.2.1 德国园区:产业聚集 、物流便捷、一体化管理

德国化工园 区的发展原则是:“产 业集聚、用地集约、布局 合理、物流便捷、安 全环保、一 体化管理”,而中国化 工产业集聚区的布局整体 还比较混乱,可以向 德国成熟园区发展 模式学习。目前国家出台的相关环保、安全政策目的是希望能 规范化工产业和园区的发展,促进产业向集约化方向迈进。

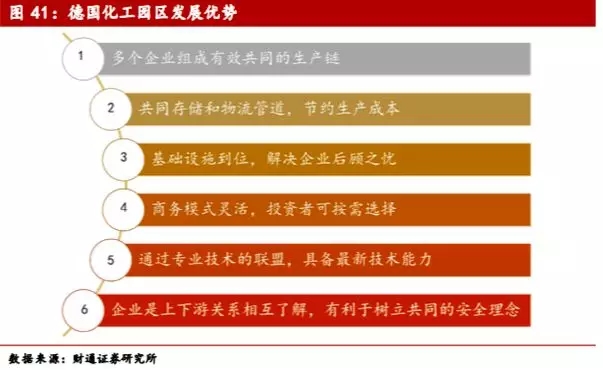

德国化工园区的发展始于 20 世纪 90 年代,因巴斯夫、拜耳等大型化工公司的业 务发展需求而逐步建立。大型化工公司为求合作或是剥离业务,吸引了其他企业 进入园区,久而久之形成了德国化工园区。目前,全德国境内大约有 60 个左右 的化工园区,其发展主要有如下优势:

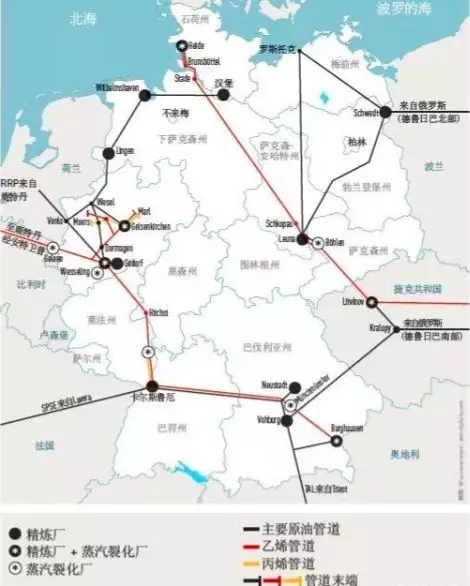

主要优势一:物流设施完善且安全高效

德国众多化工园区 已接入国际管道网络,通过管道输送原料和中间体,支持了化工产品的联合生产。原油作为化工行业的主要碳来源,可以通过原油管道网络进行输送。此外,不同化工园区之间还铺设了乙烯、丙烯、氢气、一氧化碳及氧气 管道。德国有 13 座精炼厂和 8 座蒸汽裂化厂供应全国化工行业所需原料;德国 每年输送化学品 1.45 亿吨,管道输送量占 36%。主要生产厂已实现管道互联, 通过管道在国内输送乙烯等原料,同时经由比利时和荷兰将原料运往邻国化工生 产中心以及欧洲西北部港口。

主要优势二:公用事业设施齐全、服务到位

园区提供化工公司所需的全部公用事业设施,包括电力供应(不同电压)、蒸汽、 天然气、工业气体、水、冷却液、压缩空气以及氮气等。大型化工园区均提供废水处理、工业废渣热处理、应急、工业安全 、员工健康与安全、消防 、环保、分析与测试、铁路调度以及产品仓储等服务。能源供应保障是能源密集型的化工行 业的关键考虑因素,德国电力供应保障系数很高。美国年均停电 4 小时,西班牙为两小时,意大利和英国每年停电约 80 分钟。德国每年平均停电时间仅为 40 分钟,远少于上述国家。

主要优势三:独特灵活的商业模式

为了吸引投资,化工园区提供各类灵活的商业模式供投资者选择。投资者可向业 主购买或租赁场所,按自身需求设立生产厂;另一种商业模式则是场所运营商与 投资者共同出资,投资者定制或委托场所运营商经营新厂。此外,还有一种商业 模式允许投资者提供供应商名单,以竞标方式为场所运营商提供服务。

1.2.2 国内园区:发展速度快,规模化规范化仍需加强

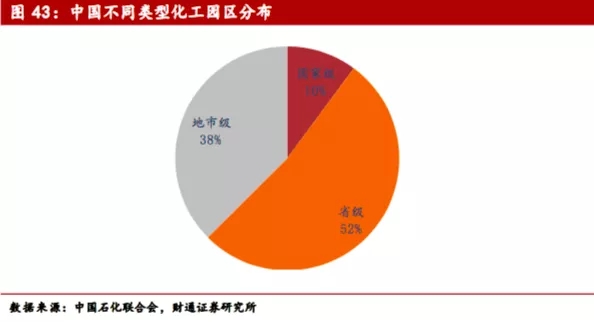

截至 2017 年年底,我国重点化工园区及以石油化工为主导的工业园区共计 601 家。其中国家级(包括经济技术开发区、高新区)化工园区有 61 家,而省级化 工园区数量最多达 315 家,最后地市级化工园区有 225 家。

从地区分布上来看,江浙一带的化工园区占据了主要部分,江苏省和浙江省分别 以 7 家和 5 家化工园区位列中国化工园区前 30 强的第一和第二,山东、广东和 河北位列其后。随着环保政策的推进,规模化和规范化的大型化工园区,逐渐显 露出成本优势。

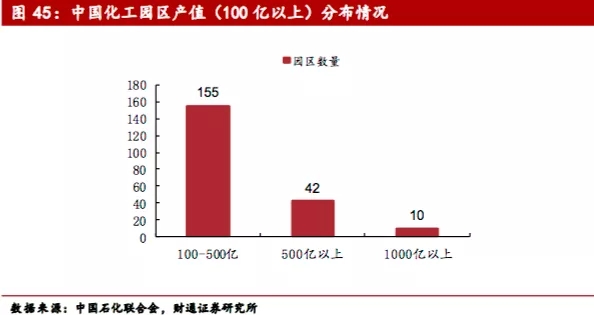

我国化工园 区发展速度快,总体发 展质量有待提升,大部 分化工园区体量较小, 分布散 落。在上海、大亚湾、宁波、南京四大园区相继达到千亿级别的产值后, 齐鲁、东营等园区也纷纷进入千亿产值的大关,如今共有大约十家化工园区产值 达到千亿以上。此外,我国 500 亿以上的大型园区达 42 家,100-500 亿的中型 园区已有 155 家。长期以来,虽然我国化工园区发展速度较快,但发展质量并不 高。100 亿产值以下化工园区有近 400 家,占我国化工园区总数的近 66%,表现 出我国化工园区目前小而散的特点,大部分化工园区体量较小,分布散落,规模 效应不明显。但随着江苏响水“3 ·21”爆炸事件的发酵 ,会进一步促进化工园 区的整合,淘汰一些规模过小的化工园区,而使得大型规范园区中的企业获 益 。

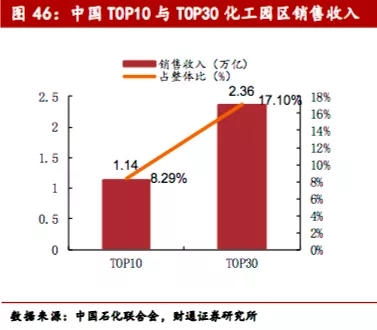

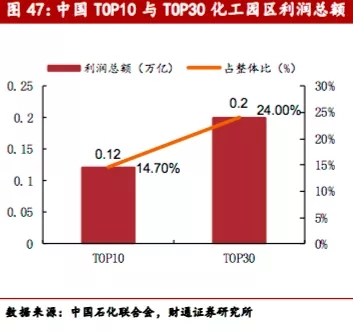

大型园区相对于小园区,具有高利润率的优势。2017 年前 10 和前 30 的中国化 工园区分别实现销售收入 1.14 万亿元和 2.36 万亿元,占总数的 8.29%和 17.10%。而两者的利润总额分别占全国化工整体的 14.70%和 24.00%,由此可见,大型园区相对于小园区,具有高利润率的优势。随着小型化工厂受环保政策限制等因素 逐渐被淘汰,大型园区的不断发展,将会更加显露一体化的优势。

1.3 巴斯夫 VS 万华:园区化、一体化带来成本优势及效率提升

1.3.1 巴 斯 夫 :一体化带来 成本优势,生产装置数字化提升效率

巴斯夫成立于 1865 年,是世界领先的化工公司,总部位于莱茵河畔的路德维希 港,它是世界上工厂面积最大的化学产品基地。巴斯夫向客户提供一系列的高性 能产品,涵盖化学品、塑料、特性产品、作物保护产品以及原油和天然气。一体 化基地是公司的优势所在,生产装置与技术平台智能互联,从而能够高效地使用 资源和发挥专长。路德维希港化工 园区有着独特的生产和 能源系统内联环境,部 分原材料和中间体用于生产 8000 多种产品,总量超过 800 万吨。各类生产装置以 2000km 管道和 200km 以上的铁路相连,园区也拥有极好的公路、铁路、航空和 水运条件。

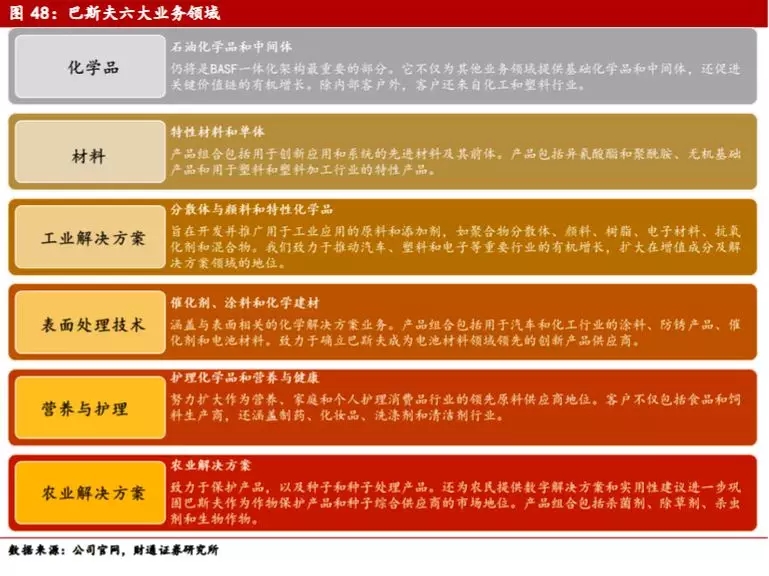

自 2019 年 1 月 1 日起,巴斯夫集团分设六大业务领域,下辖 12 个业务分部。巴 斯夫六大业务领域 为:化学品(石油化学品、中间体)、材料(特性材料、单体)、 工业解决方案(分散体与颜料、特 性化学品)、表面处理技 术(催化剂、涂料)、 营养与护理(护理化学品、营养与健康)、农业解决方案。

一体化带来成本及技术优势

一体化理念诞生于德国路德维希港,并在不断完优化推广到其他基地。一体化包 含四个方面:生产、技术、市场和数字。一体化体系创造了从基础化学品到涂料 和作物保护产品等高附加值产品的高效价值链。此外,一个生产装置的副产品可 被另一个生产装置用作原料。在这个系统中,化学工艺能够以更低的能耗生产更 多的产品,从而保护资源。以这样的方式节约原料和能源,降低排放和物流成本, 充分发挥协同效应。这些解决方案使巴斯夫得以在世界各地保持竞争力的同时帮 助客户更加成功。

一体化体系将继续为巴斯夫的成功发挥核心作用,价值链只有在一体化体系里才能真正高效地运作 。一体化体系中由于生产高度集中, 巴斯夫每年可节省超过 10 亿欧元的成本。与此同时,公司还能因一体化生产而避免可能导致的大量排放。巴斯夫将通过建设和发展一体化体系,实现高度集中化生产,运营更少但更高效的基地,继续成为行业领导者。

巴斯夫目前已有六 个一体化基地:两个在欧洲(德 国路德维希港、比利时安特卫 普),两个在北美(美国德克萨斯自由港、美国路易斯安那盖斯马),两个在亚洲(中国南京、马来西亚关丹)。巴斯夫在中国南京的一体化基地建于 2000 年,与中国石化合资经营(50:50)。其在马来西亚关丹的一体化基地则建于 1997 年, 与马来西亚石油公司(Petronas)合资经营(60:40)。

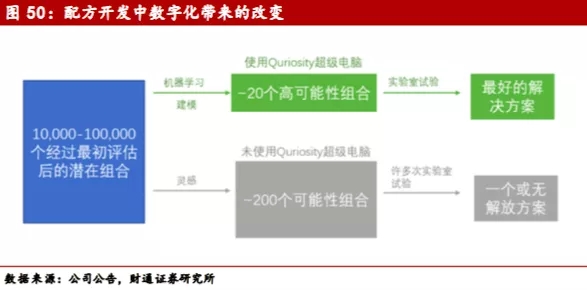

生产装置数字化提高效率卓越运营一直是巴斯夫的主要优势之一,即做到安全、高效、可靠地运行生产以按具体要求和时间交付产品。为此巴斯夫要提高装置的可靠性和灵活性,巴斯夫将用以提高卓越运营的专项预算增加到每年 4 亿欧元,这远高于近年来的平均水平。

数字化进程在不断地推进中:巴斯夫的目标是到 2022 年在全球超过 350 座生产装置实现数字化。数字化的应用可以在计算机上模拟不同的工艺或投资组合来减少成本。巴斯夫将通过数字化为客户创造额外价值,发展业务并提高效率。数字 化还将增强研发部门的创造力,尤其当超级计算机 Quriosity 被赋予更多的运算任务后,数字化将发挥更大的作用。巴斯夫将在数字化的进程中提升速度、深化 影响、扩大范围,从而领先于化工行业的同行。

1.3.2 万华八角园区一体化 优势:自产氯碱、循环用水、自供电 力及蒸汽

正如国际化工巨头巴斯夫倚借其上游石化装置,生产基础化学品形成上下游一体 化产业集群,万华同样依靠石化项目从上游开始开拓,在原材料端进行控制,把 产业链进一步做长。

万华自产氯碱,降低原料成本。

氯碱是生产 MDI/TDI 的重要原料,上海巴斯夫、 科思创和亨斯曼的氯碱是由园区内的氯碱化工提供,万华则为八角园区氯碱装置 自产。按照氯碱化工 2017 年报中披露的财务数据对标计算万华,单在烧碱这一 块万华将比其他企业节省 5.69 亿的原料成本。

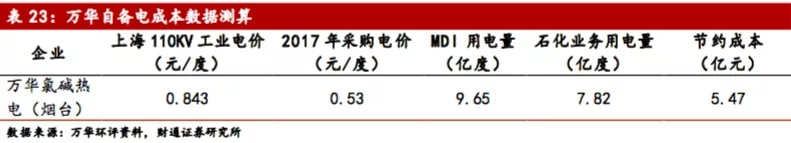

万华自备电厂大幅 降低企业用电成本。

万华拥有一座自备电厂东海电厂以及一座 热电站,自备电厂和热电站基本可以满足用电需求。根据公司公告,按 2017 年 电力采购单价 0.53 元/度计算,对比 2017 年上海 110KV 工业电价,万华 2017 年 聚氨酯和石化两个业务节约成本 5.47 亿元。

万华热电站热电联 供大幅降低企业使用蒸汽成本 。

万华热电站实行热电联供,为 整个园区提供蒸汽和辅助电源。上海巴斯夫、科思创和亨斯曼的蒸汽由化工园区 提供,按照江山股份 2017 年报披露的蒸汽业务财务数据对标计算,万华 2017 年 自产蒸汽节约成本 3.31 亿。

关键词:化工产业

分享至:

![]()

![]()

鄂公网安备 42011102004299号

© 2014-2024 前衍化学科技(武汉)有限公司 版权所有 鄂ICP备20009754号-1